Image : Shutterstock

Mandataires, sociétés offshores, faux contrats, fausses factures ou cryptomonnaies… Dans ce guide à destination des journalistes Paul Radu, cofondateur de l’Organized Crime and Corruption Reporting Project (OCCRP) vous livre les techniques utilisées par les criminels pour blanchir leur argent.

La plupart des criminels sur lesquels j’ai enquêté ces 20 dernières années auraient pu être d’excellents chefs d’entreprise. Ils en avaient toutes les qualités : l’ingéniosité, la créativité, l’intelligence affûtée, la motivation, le réseau, la capacité de gestion, enfin et surtout un goût évident, même étrange, pour le risque. Beaucoup d’entre eux auraient pu concurrencer les Elon Musk du monde des affaires licites, mais ils ont préféré mettre leurs compétences au service d’activités criminelles, ce qui les rend particulièrement dangereux.

Ils voient grand. Leur objectif : “toujours plus de victimes, toujours plus d’argent”. Leur activité est facilitée par l’impunité dont bénéficient les grands bandits à l’échelle continentale ou mondiale, les forces de l’ordre étant généralement cantonnées aux frontières nationales et aux sujets d’intérêt national.

Première partie : comment ça marche

Les révélateurs d’activité financière criminelle

Les entreprises criminelles transnationales sont d’une telle complexité que la lutte contre le crime organisé est principalement laissée aux journalistes et aux militants, qui peuvent s’organiser en réseaux internationaux pour enquêter sur des sujets d’intérêt général. Mais peu de médias sont prêts à s’attaquer à cette menace mondialisée, et la plupart d’entre eux disposent de fonds limités.

La bonne nouvelle : les journalistes d’investigation se sont rendus compte avec l’avènement des collaborations transfrontalières que la criminalité a ses codes qui le rendent plus facile à identifier et à mettre au jour. Pour faire court, si un stratagème criminel fonctionne dans un pays ou dans une région, le même modèle criminel sera reproduit ailleurs dans le monde. Ce sont ces méthodes criminelles qui doivent être comprises afin de suivre les transferts d’argent et les perturber.

Nous devons comprendre notre adversaire afin d’enquêter efficacement et de révéler ses activités illégales. Intéressons-nous donc, dans un premier temps, à quelques-uns des principaux instruments utilisés par les criminels pour voler, cacher et investir leur argent. Nous examinerons ensuite certains des outils et idées permettant de révéler ces agissements.

Les criminels, qu’ils débutent ou soient bien établis, ont à leur disposition une infrastructure régionale et mondiale qui est continuellement construite et entretenue par ce que nous appelons, au sein de l’Organized Crime and Corruption Reporting Project (OCCRP), “la filière des services criminels”. Cette infrastructure comprend des dizaines d’avocats, de banquiers, de comptables, d’agents de création de sociétés, de pirates informatiques, de sociétés de gestion de réputation et de nombreuses autres personnes dont le travail consiste à faciliter ces crimes ainsi que le blanchiment de l’argent sale qu’ils génèrent. Quels sont les marqueurs d’un crime financier ?

Les sociétés offshore

L’industrie financière offshore et les sociétés secrètes qui permettent aux criminels de déplacer de grandes quantités d’argent entre les juridictions en toute discrétion ont déjà fait l’objet de nombreux articles. Des projets tels que Offshore Crime, Inc. et les Panama Papers ont mis en lumière cette industrie illicite de blanchiment d’argent. De même, des projets collaboratifs comme OpenLux, de l’OCCRP, ont révélé que de nombreux pays enclavés dont le Luxembourg fournissent ou ont fourni un secret bancaire équivalent aux sites offshore plus traditionnels. Pour enquêter sur le crime organisé et la corruption de haut niveau, il s’agit de comprendre comment les criminels structurent leurs entreprises et comment identifier les erreurs qu’ils commettent.

Les mandataires

Le crime organisé ne se fait pas à visage découvert mais via des mandataires. Les sociétés offshore permettent de conserver le secret nécessaire à l’exécution des transactions. Au cours de notre travail d’enquête à l’OCCRP, nous avons identifié trois principaux types de mandataires : les mandataires involontaires, semi-volontaires et entièrement complices.

Les mandataires involontaires sont des personnes dont l’identité a été volée (parfois via le vol d’informations à grande échelle auprès de fournisseurs d’accès à internet) : ils n’ont aucune idée que leur nom a servi à créer une entreprise ou à ouvrir un compte bancaire. Des mandataires semi-volontaires prêtent leurs documents d’identité en échange de petites sommes d’argent, mais sans connaître l’étendue réelle des activités criminelles effectuées à leur nom. Les mandataires complices, comme leur nom l’indique, sont pleinement conscients des stratagèmes criminels. Ils en sont responsables, et obtiennent une partie des bénéfices. Dans le cadre de leurs enquêtes, les journalistes d’investigation doivent établir le rôle joué par ces mandataires.

Image : Jefferson Santos sur Unsplash

Les banques

Malgré l’essor de produits innovants dans le secteur financier, tels que les crypto-monnaies, les banques restent au cœur des systèmes financiers mondiaux. Ce sont donc des cibles toutes trouvées pour les groupes criminels organisés, qui cherchent à s’insérer dans le secteur bancaire et à en tirer profit. Comme dans le cas des mandataires, certaines banques sont pleinement complices, d’autres ne sont pas au courant de l’utilisation qu’on fait d’elles et les dernières semblent mal préparées voire peu disposées à empêcher la circulation d’argent illicite.

Le système bancaire est composé d’une myriade de petites, moyennes et grandes banques et de leurs filiales. Il est important de souligner que les petites banques ne peuvent rejoindre le système financier mondial que si elles ouvrent ce qu’on appelle des comptes bancaires correspondants auprès de banques plus grandes, qui garantissent l’accès aux virements électroniques dans le monde entier. Nous avons enquêté sur de nombreuses petites et moyennes banques qui étaient entièrement ou partiellement détenues et exploitées par des criminels, mais celles-ci dépendent toujours des grandes banques mondiales pour faire circuler d’énormes quantités d’argent sale. Les plus malins savent depuis longtemps que, tout comme entre forces de l’ordre, la coopération fait défaut entre les banques. Les systèmes de conformité financière sont orientés vers l’identification ponctuelle de transactions suspectes. Les FinCENFiles ont bien montré comment les banques peuvent passer à côté d’un blanchiment d’argent d’envergure. Tirant profit de cette faille, les criminels ont su répartir des volumes d’argent importants entre de nombreuses banques et comptes bancaires, de sorte qu’aucune banque n’ait une idée précise des opérations massives de blanchiment d’argent en cours.

Les faux contrats et fausses factures

Pour exécuter des stratagèmes de blanchiment d’argent à grande échelle, les criminels utilisent de faux papiers, de faux contrats et des factures jointes à la transaction bancaire comme justificatifs. Ces fausses factures certifient une vente, par exemple une vente d’ordinateurs, d’une société offshore à une autre. En réalité, aucune vente n’a eu lieu, même si l’argent transite bien d’un compte vers l’autre. On appelle cette pratique, particulièrement répandue, le blanchiment d’argent par voie commerciale. Il est évidemment impossible pour un responsable de la conformité bancaire de vérifier le contenu de chaque conteneur maritime lié à une transaction financière. Le crime organisé en profite.

Des faux documents attachés aux transactions bancaires peuvent aussi servir à certifier des prêts et services fictifs.

Les meilleures blanchisseries offrent l’intégralité de ces services aux groupes criminels et aux politiciens corrompus. L’industrie des services criminels publie même des modes d’emploi pour pratiquer la fraude : comment utiliser des entreprises, des comptes bancaires, des mandataires et de fausses factures à des fins criminelles sans éveiller les soupçons des régulateurs bancaires et des forces de l’ordre. Un manuel sur le blanchiment d’argent promu par une banque en Lettonie et découvert par l’OCCRP conseille ainsi à ses clients :

Les conditions de livraison spécifiées dans le contrat ou la facture doivent être réalistes : lorsque vous spécifiez des marchandises, vous devez penser à la manière dont elles vont être « expédiées » (poids de la cargaison, volumes, adresse de l’usine de fabrication, type de transport : route, rail ou bateau.) En cas d’ expédition » de marchandises d’un volume très important, veuillez spécifier une usine proche du chemin de fer ou du port.

Au sein de l’OCCRP, nous appelons ces systèmes de blanchiment d’argent clés en main des “laveries automatiques”. Celles-ci agissent comme des véhicules financiers polyvalents et sont généralement mis en place par une banque ou une autre société de services financiers dans le but d’aider les clients à blanchir des gains illicites, à cacher des avoirs, à détourner des fonds d’entreprises, à échapper au fisc et aux restrictions monétaires, ou à transférer de l’argent vers l’étranger. L’OCCRP a inventé le terme en 2014 pour son enquête “La laverie automatique russe” (“The russian laundromat”).

Une laverie automatique est l’équivalent dans le monde financier du navigateur de réseau TOR, qui offre aux utilisateurs un anonymat complet sur internet. Les laveries automatiques permettent aux gens de répartir l’argent blanchi entre différentes banques, ce qui permet, comme avec TOR, de préserver le secret, puisqu’aucune institution n’a une image complète de ce qui se passe.

Les laveries automatiques sont composées d’entreprises dispersées à travers le monde qui semblent indépendantes les unes des autres mais sont en réalité contrôlées par une seule et même société – généralement une banque. Le processus de blanchiment commence lorsqu’un client vire de l’argent à un élément de ce réseau, souvent en utilisant de faux documents montrant qu’un bien ou un service a été acheté ou vendu. De là, l’argent est réparti aux autres maillons, de nouveau à l’aide de faux papiers. L’argent sale (auquel on déduit une commission pour les opérateurs de la laverie) est enfin envoyé à une société offshore ou à toute autre destination choisie par le client. L’identité du détenteur et l’origine de l’argent se perdent dans le nombre vertigineux de transactions exécutées, ce qui complique grandement la tâche des forces de l’ordre. (Pour en savoir plus sur leur fonctionnement, consultez la FAQ sur les laveries automatiques publiée par l’OCCRP.)

On a un exemple clair de la manière dont les laveries automatiques peuvent échapper à l’examen des plus grandes banques du monde dans un document interne de la Deutsche Bank qui a fuité. Ce document révèle pourquoi la banque n’a pas su détecter la laverie automatique russe, qui a su manipuler l’infrastructure financière mondiale de la banque allemande.

Diapositive interne de la Deutsche Bank, fuitée à l’OCCRP, qui montre comment la banque a involontairement aidé un vaste programme de blanchiment d’argent russe. Image : Capture d’écran

Il existe de nombreux exemples de manipulation du système financier mondial par le crime organisé. En voici trois, de trois régions géographiques différentes. Dans chacun, on retrouve la même méthode et au moins certains des mêmes éléments que dans le complot dit de la laverie russe évoqué plus haut.

La laverie azerbaïdjanaise et le “Jihad économique” employé par l’Iran pour déjouer les sanctions

La laverie azerbaïdjanaise a principalement permis aux élites de Bakou, en Azerbaïdjan, de soudoyer des politiciens européens et de siphonner des centaines de millions de dollars hors du pays. Mais l’OCCRP a découvert que cette machine de blanchiment d’argent était également utilisée par l’Iran pour contourner les sanctions états-uniennes et européennes grâce à l’aide d’un groupe criminel organisé dirigé par Reza Zarrab, un criminel irano-turc très proche du président turc Recep Tayyip Erdogan. Le blanchiment d’argent réalisé par Reza Zarrab avait tous les éléments classiques énumérés ci-dessus et a donné lieu à un scandale géopolitique entre la Turquie, les États-Unis et l’Iran. Cela montre bien comment le crime organisé, qui prospère en période de troubles, peut exploiter les divisions politiques.

La laverie de la Troïka (“Troïka Laundromat”) a pris la forme d’un système financier complexe qui permettait aux oligarques et aux politiciens des plus hautes sphères du pouvoir russe d’investir secrètement leurs millions mal acquis, d’échapper au fisc, d’obtenir des actions dans des sociétés étatiques, et d’acheter des biens immobiliers en Russie et à l’étranger, entre autres usages. La laverie de la Troïka a servi à dissimuler les responsables et a été révélée par l’OCCRP et ses partenaires à la suite d’une analyse minutieuse des données et d’un travail d’enquête de longue haleine. L’enquête s’est appuyée sur l’une des plus importantes fuites d’informations bancaires : quelque 1,3 million de transactions réalisées par 238 000 entreprises. Pour voir une vidéo explicative du complot, cliquez ici.

L’enquête est née d’un travail d’analyse de données. Nous avons dû chercher des tendances dans cette masse d’informations afin d’identifier et d’isoler les transactions qui découlaient de ce que nous avons fini par appeler la laverie de la Troïka. Nous avons cherché les erreurs, les connexions improbables, afin d’identifier l’organisateur de ce système, et ses utilisateurs. Une analyse minutieuse des données a révélé une erreur minime, mais fatale, faite par les banquiers : ils n’ont utilisé que trois sociétés écrans pour effectuer des paiements aux agents chargés de créer des dizaines de sociétés offshore impliquées dans la transaction de milliards de dollars. Ces paiements, de quelque centaines de dollars chacun, se sont bien sûr fondus dans une mer de millions de transactions beaucoup plus importantes. Nous avons donc dû les trouver et les retracer pour révéler le système dont ils faisaient partie. La laverie de la Troika s’est révélée à nous après que nous ayons identifié ce fil conducteur.

L’affaire du Riviera Maya Gang (RMG), du nom d’une organisation transfrontalière impitoyable et violente, offre un exemple clair de la façon dont le crime organisé se développe et s’étend via différentes sociétés. Les bandits ont débuté leur carrière criminelle de manière modeste en volant des numéros de cartes de débit et de crédit européennes en implantant des logiciels illégaux dans les guichets automatiques. Ils se sont ensuite associés à une banque mexicaine et ont réussi à installer plus de 100 guichets automatiques sur la Riviera Maya – la zone touristique entre Cancun et Tulum dans le sud du Mexique – générant plus de 200 millions de dollars par an de gains illicites. Le RMG a utilisé de faux documents, de fausses identités et des mandataires non seulement pour développer leur entreprise criminelle, mais aussi pour offrir un abri à des fugitifs et faire passer des personnes du Mexique aux États-Unis.

Deuxième partie : comment donner sens aux informations recueillies – Conseils et outils

Comme le montrent les exemples ci-dessus, les groupes criminels organisés peuvent être assez sophistiqués lorsqu’ils volent, cachent et investissent leur argent. Une chose échappe pourtant à leur contrôle : le temps. Chaque jour qui passe, les journalistes, militants et enquêteurs en tous genres peaufinent leur expérience de reportage international, tandis que les gouvernements du monde entier mettent en place de nouvelles règles de transparence concernant la propriété des entreprises et des biens immobiliers.

Les archives bancaires et judiciaires

L’accès aux dossiers bancaires est le Saint Graal lorsqu’on enquête sur le financement du crime organisé, mais ils sont difficiles à obtenir car ces documents sont confidentiels et privés. Les journalistes ne peuvent pas toujours compter sur les fuites de lanceurs d’alerte au sein des institutions bancaires et des régulateurs financiers. Mais il existe un autre moyen d’obtenir des relevés bancaires. Ce type de documents est souvent versé aux dossiers judiciaires dans des affaires pénales contre le crime organisé ou des litiges commerciaux et civils. Tout dépend de la juridiction. Les tribunaux des États-Unis sont une source majeure pour les dossiers bancaires mondiaux versés à des dossiers judiciaires, puisqu’ils sont rendus publics sur le service d’accès aux dossiers électroniques des tribunaux (PACER).

L’OCCRP a ainsi obtenu des centaines de milliers de dossiers bancaires sur PACER et en déposant des demandes d’accès à l’information auprès des tribunaux états-uniens après que ce pays a ouvert une action en justice contre le baron de la laverie azerbaïdjanaise, Reza Zarrab. Auparavant, nous obtenions des dossiers similaires auprès de tribunaux d’autres parties du monde. Les forces de l’ordre obtiennent généralement un grand nombre de relevés bancaires ; ils sont une aubaine pour les journalistes d’investigation qui font des démarches pour les obtenir à leur tour.

Les rapports d’activités suspectes (SAR) d’institutions financières fuitent parfois. L’enquête FinCENFiles s’en est servi, donnant un aperçu des coulisses du secret bancaire. Les fuites risquent de croître à la fois en qualité et en quantité ; si elles sont utilisées en conjonction avec les archives judiciaires, elles peuvent être extrêmement précieuses pour les journalistes d’investigation.

Les dossiers judiciaires, en particulier concernant des litiges commerciaux, où s’opposent deux parties criminelles sont également très utiles aux enquêteurs, puisque le lange sale y est lavé en public.

Les fiches de propriété

Les criminels aiment le luxe : voitures, montres et autres articles bling-bling sont un must pour beaucoup. Les gains mal acquis générés par le crime organisé finissent souvent dans des biens immobiliers, vastes manoirs comme exploitations agricoles et terres forestières. Les journalistes d’investigation devraient davantage se pencher sur les dossiers de propriété pour suivre la trace de l’argent sale et comprendre l’ampleur du blanchiment. Dans la plupart des pays, les documents de propriété sont publics et indiquent le propriétaire actuel, les propriétaires précédents, ainsi que certains détails financiers tels que le prix d’achat et le taux d’imposition.

Les registres de l’entreprise

Les registres nationaux et internationaux des sociétés peuvent fournir des informations non seulement sur les actionnaires et les membres du conseil d’administration d’une société, mais dans de nombreux cas, ils contiennent également ses comptes. Ces registres révèlent parfois même des transactions bancaires, des enregistrements de propriété et des informations très précises sur les sociétés offshore qui en sont actionnaires. Quand nous obtenons des informations sur un bénéficiaire effectif c’est très souvent par le biais de registres d’entreprises ou de propriétés dans des endroits où ces entreprises investissent leurs fonds illicites. Ayez également en tête que toutes les informations ne sont pas numérisées et indexées dans des bases de données. Il s’agit alors de se déplacer ou d’appeler le registre pour accéder aux informations qui ne sont pas disponibles en ligne.

Pour révéler le blanchiment d’argent il faut souvent d’abord révéler qui détient les banques. Traitez les banques comme n’importe quelle autre entreprise commerciale et essayez d’identifier leurs actionnaires. C’est d’autant plus vrai des banques nouvellement constituées, de petite et moyenne taille.

Les bases de données d’import-export

Nous utilisons fréquemment les bases de données ImportGenius et Panjiva pour suivre les opérations d’import-export. Ce sont des bases de données coûteuses – le téléchargement d’un an de données d’importation aux Etats-Unis d’une entreprise sur ImportGenius coûte 199 $ – mais elles peuvent être utiles pour repérer des cas de blanchiment d’argent par voie commerciale et les entreprises impliquées. Nous avons utilisé ces bases de données pour voir si les entreprises impliquées dans les laveries automatiques étaient également impliquées dans d’autres opérations commerciales suspectes. À noter : dans de nombreux pays, les transactions annuelles d’import-export sont publiques grâce aux lois nationales sur la liberté d’information, tandis que le site Comtrade des Nations Unies propose des données commerciales mondiales où les tendances d’import-export peuvent apparaître.

Aleph

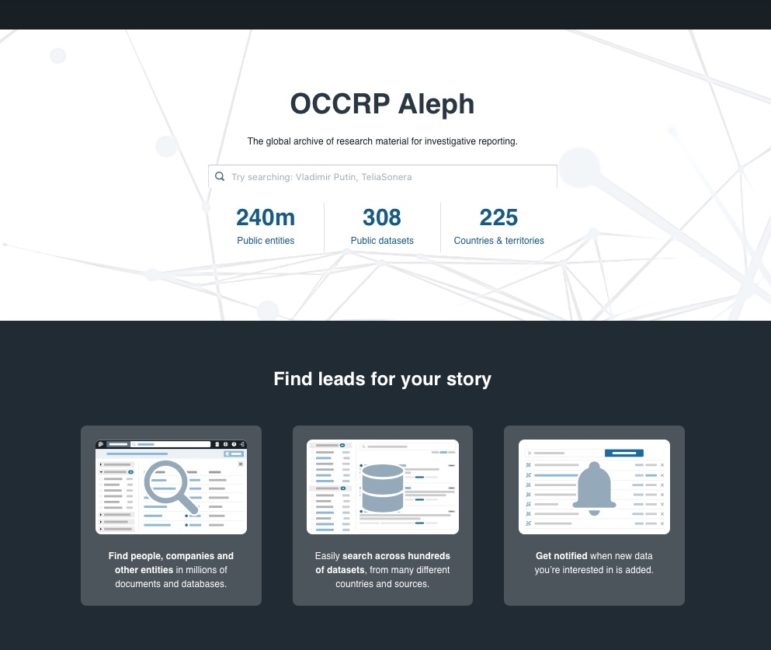

OCCRP a créé Aleph, une archive mondiale de matériel de recherche pour le reportage d’investigation. Nous y indexons les informations sur les entreprises, les biens, les comptes bancaires, les affaires judiciaires, les fuites… Mais l’indexation n’est qu’un début, car Aleph permet aux journalistes de donner un sens aux données et d’identifier des tendances pouvant faire l’objet d’enquêtes. Les journalistes peuvent également créer des listes de personnes qui les intéressent sur Aleph ; notre système compare alors en permanence les noms figurant sur ces listes avec les autres données contenues dans le système. Cela automatise le travail et donne de nouvelles idées d’enquête.

L’OCCRP a développé Aleph, une ressource utile qui permet aux journalistes d’investigation de rechercher des documents publics et des documents fuités. Image : Capture d’écran

Que réserve l’avenir ?

Ces dernières décennies, le crime organisé transnational a eu plusieurs longueurs d’avance sur les forces de l’ordre, les journalistes d’investigation et les militants. Les choses changent petit à petit à mesure que les journalistes unissent leurs forces au-delà des frontières, mais les criminels bénéficient toujours d’un avantage grâce aux énormes ressources à leur disposition et parce qu’ils sont les premiers à adopter les nouvelles technologies pour devancer les méthodes des forces de l’ordre.

On néglige souvent les investisseurs qui soutiennent des activités criminelles par opportunisme, c’est-à-dire ceux qui financent d’autres criminels parce que le retour sur investissement est important et que le crime permet de maintenir un certain style de vie. Les journalistes d’investigation doivent mieux comprendre l’écosystème financier construit autour de la criminalité, où l’industrie des services criminels prospère et développe de nouvelles techniques de blanchiment d’argent et d’investissement secret.

Pour suivre l’évolution des techniques du crime organisé, les médias d’investigation devraient investir du temps et de l’argent pour mieux comprendre les crypto-monnaies, la blockchain, les jetons non fongibles (NFT) et tout autre nouvel outil dont se saisissent les criminels pour faire fructifier leurs affaires illicites.

L’adage “Suivez l’argent” sera bientôt remplacé par “suivez le code” (algorithmique). In fine tout prend pourtant une réalité physique, sous la forme de biens et d’un mode de vie luxueux.

Ressources complémentaires

Enquêter sur les entreprises et leurs propriétaires

Les outils préférés de Lionel Faull

Webinaire de l’OCCRP daté du 15 juin (en anglais), “Dirty Finance in Africa“ (“L’argent sale en Afrique”)

Webinaire en deux parties de GIJN “Investigating Company Finances“ (“Enquêter sur les comptes des entreprises”), animé par Nick Mathiason du média Finance Uncovered les 17 et 23 juin.

Paul Radu a cofondé l’OCCRP en 2007 avec Drew Sullivan. Il est désormais chargé de l’innovation au sein du réseau. Il dirige les principaux projets d’enquête de l’OCCRP, gère l’expansion régionale et développe de nouvelles stratégies et technologies pour exposer le crime organisé et la corruption à l’échelle internationale.

Paul Radu a cofondé l’OCCRP en 2007 avec Drew Sullivan. Il est désormais chargé de l’innovation au sein du réseau. Il dirige les principaux projets d’enquête de l’OCCRP, gère l’expansion régionale et développe de nouvelles stratégies et technologies pour exposer le crime organisé et la corruption à l’échelle internationale.